被大卖场衰落拖入亏损、低估值泥沼中的零售行业,似乎找到了一剂扭亏的解药。

疫情下的2022年是公认“商超寒冬”:上半年,中国10家主要商超上市企业6家亏损,16家主要商超企业的新开店数量3年最低。

但沃尔玛旗下的老牌仓储会员店山姆却在逆势扩张。8月27日,山姆在消费高地上海第一次开出了“城市中心店”,让会员制仓储卖场,从城市远郊区大踏步进驻市区。这家位于宝山的新店开业当天,就入场排队1小时,结账排队1.5小时。

2022年1-7月份,全国社会消费品零售总额同比下降0.2%,消费尚未复苏,当一半以上商超卖场客流下降,山姆的成绩足够让零售全行业兴奋起来。

以山姆、Costco为代表的仓储会员店模式也是眼下零售业的希望。2020年之后,传统零售企业永辉、家乐福、新零售企业盒马,都挤入了这个赛道:2021年底开始盒马X会员店1个月内新开店4家,fudi、麦德龙、家乐福也纷纷加快开店速度。

目前看来,这个赛道的未来还充满了变数,现有市场还有相当大的增量和增长空间。可是随着想要分蛋糕的新玩家越来越多,在店铺选址、供应商、营销渠道等环节上,外界已经嗅到了商战的火药味。

提前20年起跑,目前跑在前面的山姆会员店的一举一动,其打法和策略,自然备受消费、零售行业关注。

山姆会员店攻略:合格中产的自我修养

B站、小红书上“山姆探店”、“山姆美食攻略”内容,动辄数十万播放量,热度不减。

喷喷香的39.8元烤鸡、16个68元的瑞士卷、24个只要39元的麻薯面包,山姆的引流看似简单粗暴:低价美食永远自带流量,且自发传播。这跟宜家的1元冰淇淋、3元热狗,Costco里37年不涨价的1.05美元热狗是类似操作。

山姆以爆款美食吸引来大量好奇尝鲜的用户,然后再以260元的会员卡,筛选出能单次消费千元的会员——低价食品之外,山姆选出的精品价格不菲:山姆的谷饲牛肋条价格184元,谷饲眼肉牛排200元。山姆人送外号“千元店”,一次购物动辄千元,绝非浪得虚名。

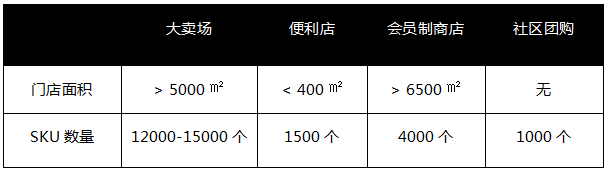

山姆店里精选出来的4000个SKU的商品,远远低于大卖场的15000个SKU,而其中有超过40%的山姆自有品牌商品,山姆店外买不到。山姆整套购物体验,是为特定人群打造的:一二线城市,具有一定消费能力的中产、高净值人群。

持续给山姆带来话题和热度的,还有更多山姆目标人群之外的人们。闲鱼和淘宝挂着大量“山姆会员卡一次”,让不想花260元买会员卡,却想感受“菁英生活”的人,能进山姆一游。

“山姆卖的不是战斧牛排,也不是烤鸡,是中产身份的认证。”

“来山姆只会抢烤鸡的都不是山姆用户,不懂山姆。”

…………

在互联网上或调侃,或傲娇的留言中,明眼人都能看到,山姆“菁英生活,高品质商品”的消费者心智已经形成。

在山姆会员们的真金白银支持,和非会员们的好奇心之下,山姆业绩表现不俗。

上市企业的大卖场,单店年平均销售额1亿多元的水平,据36氪未来消费记者向零售业内了解,山姆单店年平均销售额保守估算在10亿以上,是大卖场的10倍以上。

根据其官方数据,在2020年,山姆会员店在中国的会员数量还是300万,而截止2021年11月底,会员数量突破400万人,仅会员费收入就达10.4亿元,续费率80%以上。沃尔玛在中国37家山姆店中,11家都在近2年半之内开出,提速明显。

也就是说,1996年进入中国的山姆,沉寂的时间超过了20年,真正的爆发就是在2020年前后,直到今天。山姆凭什么?

山姆凭什么火出圈?是凭39元的烤鸡,还是凭260会员费的“中产阶级”的身份认证?

会员制商店进入中国超过20多年,一直没有进入主流视线。“随着消费升级、中产群体扩大、年轻顾客群的成长,这个业态的潜力才逐渐被看见。”零售专家王子威认为,疫情阴影之下,山姆锁定了受影响更小的中产人群,占据了消费下行风暴中的避风港,因此业绩亮眼。

众所周知,在线上零售崛起之后,传统商超企业赖以生存的大卖场业态就开始衰落。而2020年至今,消费大盘增速放缓,零售市场进入存量博弈。加之疫情作用,消费景气度不高的经济周期里,靠客流量+做二房东收租金盈利的大卖场业态,更显疲态。相关数据显示,从2021年开始,超过一半的超市客流下降,而大卖场的租户们,大量小吃店、奶茶店、按摩店都在这轮疫情中关门,租金收入也大幅下滑。

2022年Q2季度,10家主要的超市上市企业中,6家亏损。2022年上半年,据赢商网数据,16家主要超市企业(包括传统超市/生鲜食品超市/折扣超市)新开门店仅为69家,为近3年最低。

商超企业亟需新的增长点破局,会员店年单店营收是传统大卖场的5倍,自然是“真香”。

那么,会员店的超高单店销售额是如何炼成的?

从净利润数字来看,会员制商店与传统卖场差距不大,但两者的利润构成不同,前者是老客复购模式,后者是流量变现模式。

传统大卖场在超市零售业务的进销差之外,会将卖场的部分空间承包给商贩或品牌,收取租金。其利润中,租金和售卖商品获得的毛利都有贡献。

而会员制商店净利润主要由会员费构成,续费率是会员制商店最重要的KPI。不靠商品挣钱,因此会员制商店的商品通常质优价平:Costco2020财年(2019年9月2日~2020年8月30日)销售毛利率为13.09%,低于沃尔玛的24.83%;而其归母净利润达到40.02亿美元,而会员收入就有35.41亿美元。

会员制商店的SKU在3000~4000个,由零售商精选产品,达到低价+高库存周转率+高复购率的目标。相比传统卖场,会员制商店的资金效率和资金回报都更优。

SKU更少,那么单个SKU的采购就有规模优势:Costco对传统品牌的加价率不超过14%,对自有品牌为15%(其商品销售的毛利常年保持在11%左右)。价格异常便宜,低价带来更高的复购和周转:Costco库存周转天数30天,一年库存能转12次,至今站在全球零售业顶端。而永辉超市(传统卖场)存货周转天数为70~80天,一年库存只能转5次左右。

除了库存周转率低,大卖场的商品千篇一律,没有差异化,自有品牌占比低,零售商对供应链缺乏掌控力。会员制商店会提供大量自有品牌和专供会员店的独家商品,这让会员店的商品有独家优势和定价优势,提高销售额和利润。

会员制商店260元会员卡的价格歧视,并非为了割裂世界,纯粹基于商业逻辑:抓住特定人群,优化供应链,提高库存周转,提高利润,跑出确定性的盈利模式。会员制商店赛道已经陷入内卷?

在当下的“商超寒冬”里,会员制商店,被视为传统商超企业一剂扭亏的解药。2020年以来,家乐福,永辉、大润发、盒马等新老零售巨头,都已经或准备进入这个赛道。

9月,家乐福会有2家新的会员店同时开业,家乐福声称要在全中国开设百家会员店, Costco则会在上海浦东张江科学城康桥工业区开新店,盒马X会员店计划于今年年底在竞争激烈的上海市场再新增1家店;而2021年11月,麦德龙也宣布未来国内门店将全部转型为会员店。

玩家多了,店铺选址、供应链资源、营销……会员制商店赛道不免陷入内卷。山姆宝山新店的选址,就散发出了内卷的味道。

8月27日开出的上海宝山山姆会员商店,地址在聚丰园路聚丰购物广场2楼,这里临近多条地铁线路,居民区密集,是商超选址的风水宝地,其原址就是一家沃尔玛大卖场。

本来只开在远郊的山姆,为何如此大踏步迈入市区?沃尔玛集团相关人士告诉36氪未来消费:山姆新店在内部被称为“城市中心店”,以区别于过往的店铺模型,新店铺是为了更贴近市民生活。

而零售业内普遍认为,激烈的竞争让巨头们加快了开店的步伐:你开店速度慢了,你的市场就可能会白白送给你的对手——家乐福说过,3年后的上海,开车15分钟一定有一家家乐福会员店,毕竟家乐福有大量的大卖场随时能翻新改造。

据36氪未来消费记者了解,自建新会员店,一家门店需要投入数亿,建成就要超过1年,而现有大卖场改造成会员店,改造成本在亿元以下,改造只要数月。

会员制商店也在争夺供应链资源。实际上,会员制商店的供应链和传统卖场供应链完全不同。

36氪未来消费记者向一些山姆、Costco会员了解到,山姆、Costco的商品确实能做到独家销售。山姆会通过三种方式保证独家产品的品质和价格:其一,山姆通过买断、独家经销的方式保证供应商独家供应,为会员提供差异化的商品,其二,山姆通过自有品牌独家定制,生产独家产品;其三,针对标品,山姆会借助精选SKU的采购规模优势,做到价格低于市场均价。供应链的优势是海外两大会员制商店巨头,能够保持高续费率的核心竞争力。

其次,2020年12月,山姆会员店中国首席采购官张青表示,山姆自有品牌的销售占比达到30%,如今已经超过35%。而牛肉卷、瑞士卷、烤鸡……这些爆款食品,代购加价5~10元的代购费可以轻松卖出。山姆的精选商品和自有品牌商品,让山姆代购都有了产业链。

据《新京报》报道,盒马X会员店表示自有品牌占比已经超过40%,计划未来5年内,盒马自有品牌产品的销售占比达到50%。家乐福会员店也宣称自有品牌占比达到20%。但是,他们的选品否能切中消费者的需求点,能否打出自己的差异化竞争力,还有待观察。

据36氪未来消费记者了解,不少老牌零售商一心想着快速开店,供应商资源却没有提升,还在用老供应商,只是想通过大量进货压低价格甚至做到独家销售。据悉,某仓储会员店的新供应商比例不超过2成。一家商超,披着会员制商店的外衣,却用着传统卖场的同款供应链,商品品质根本难以保证。一二线城市的中产,是中国最挑剔最难以取悦的人群,他们很难为这样的品牌续费。

2021年,家乐福和盒马联合投诉山姆逼迫供应商“二选一”的事件,就足够让外界窥见巨头们供应链资源争夺战有多激烈。

无论是山姆会员店还是Costco,会员制商店的商业模式和商业实操,都没有秘密,一直都被放在聚光灯下,让全世界看得明明白白。但是理想照进现实之后,却是失之毫厘谬以千里:会员制商店的生意不好做。

选品能力,供应链实力这两个能力,已经将大部分零售新手挡在赛道之外,在2020~2021新消费投资最火爆的两年里,没有会员制商店项目获得高额融资额记录。会员制商店这个赛道,未来还是零售巨头们神仙打架。战况如何,中国能不能诞生自己的山姆、Costco,还有待进一步观察。